Conductores de servicios de entrega, conductores de viajes compartidos, o su seguro: ¿Quién se responsabiliza en un accidente?

Alguien pide transporte para que lo lleven a casa u ordena comida desde su aplicación de servicio de entrega favorita. El conductor recibe el mensaje y se dirige a recoger al pasajero o a recoger la comida y entregarla. En algún lugar del camino, ese conductor causa un accidente. ¿Qué sucede después?

La pregunta parece bastante simple, pero debido a la naturaleza de estas aplicaciones de viaje compartido y entrega, es más compleja de lo que cree. Vamos a analizarla.

Para una evaluación gratuita del caso o sobre su situación particular, llame a nuestros distinguidos abogados al 1-800-222-7700.

Complicaciones del seguro de automóvil para conductores de viajes compartidos y aplicaciones de entrega de comida

Muchos estados han adoptado reglas y las aseguradoras han creado nuevos productos para cubrir la rápida evolución de la economía curro («gig»), que incluye a personas que conducen para viajes compartidos y aplicaciones de entrega. Lo que muchos no saben es que el seguro de automóvil ordinario no cubre a un conductor que trabaja para un viaje compartido o un servicio de entrega.

Si lee su póliza de seguro, por ejemplo, es probable que encuentre una sección que trata sobre la «alquiler» o el «uso comercial» de su vehículo. Específicamente, la póliza excluye dichos usos de su cobertura general. Los conductores pueden entregar alimentos o transportar personas, pero el principio subyacente es el mismo.

Vehículo de Rentar: «Un ‘vehículo de renta’ sigue siendo un término legal técnico en los EE. UU. y Canadá para referirse un vehículo de transporte alquilado o temporero, como un taxi o una limosina con chofer, pero excluyendo un vehículo alquilado conducido por el arrendatario».

Uso comercial: Transporte de mercancías o personas, o proveer servicio desde su vehículo, entre otras cosas.

Estos tipos de usos implican diferentes riesgos para los conductores y propietarios de vehículos y, como tales, sus coberturas serán diferentes. Esto es importante cuando un conductor no tiene el tipo de seguro correcto para el trabajo que está realizando. En general, un estudio del Insurance Information Institute encontró que el 13% de los conductores tenían seguro insuficiente. Dada la confusión sobre las políticas y los términos de servicio, podemos asumir con seguridad que los conductores que trabajan para servicios de entrega podrían tener una tasa más alta de seguro insuficiente.

Nada de esto importa hasta que el conductor tiene la culpa en un accidente. Si usted resulta lesionado por el error de ese conductor, sin duda le importa, y debería considerar ponerse en contacto con un abogado con experiencia para responder las preguntas sobre seguros.

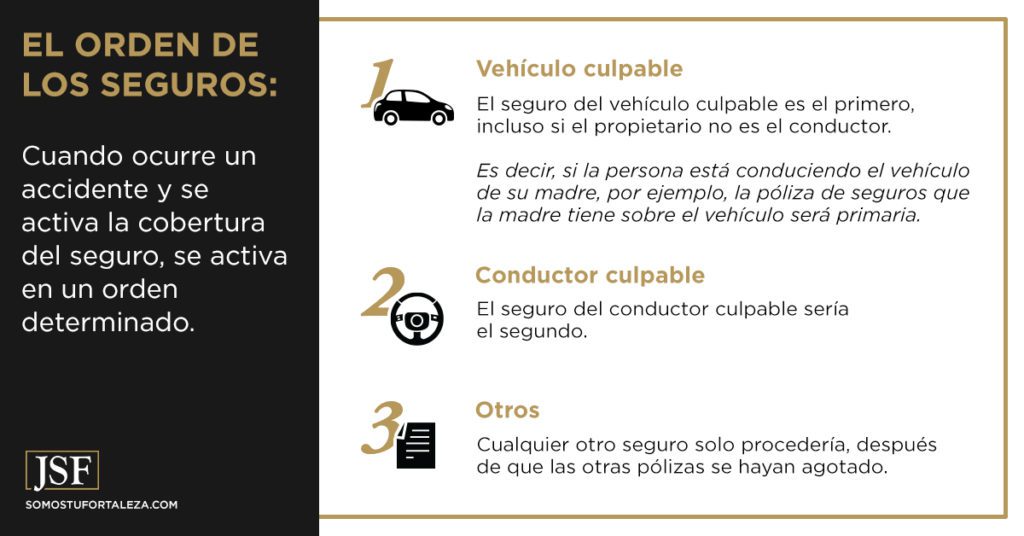

El orden del seguro

Cuando ocurre un accidente y se activa la cobertura del seguro, se activa en un orden determinado. El seguro del vehículo culpable es el primero, incluso si el propietario no es el conductor. Entonces, si una persona conduce el automóvil de su madre, por ejemplo, el seguro que la madre tiene en su automóvil sería el principal. Su seguro, como conductor, sería secundario. Cualquier otro seguro procedería después de que se agoten las otras pólizas. Si conducía su propio automóvil cuando causó el accidente, entonces su seguro como conductor y el seguro del vehículo son uno y el mismo. En los ejemplos siguientes, el «seguro del conductor» asume que el conductor es el propietario del vehículo que conduce.

Uber y Lyft: ¿Cómo aseguran a sus conductores? (¿y pasajeros …?)

Lo primero que debe comprender acerca de cómo Uber y Lyft aseguran a sus conductores es cómo clasifican las diferentes fases del trabajo. Ambos, afortunadamente, utilizan un sistema de tres «períodos» para clasificar las partes de un viaje, por lo que es relativamente fácil compararlas directamente.

PERÍODO 1: el conductor está conectado a la aplicación y está esperando una solicitud de viaje. Uber no brinda protección ni seguro para sus conductores durante el período uno. Si provoca un accidente durante este período, la propia póliza de seguro del conductor es todo lo que les cubre. Dado que el servicio no proporciona cobertura, la cantidad disponible de cobertura de seguro podría ser pequeña. Combine esto con el hecho de que, si el conductor depende de una póliza de seguro personal para cubrirlo mientras opera como conductor de viaje compartido, es posible que no haya cobertura en absoluto. La mayoría de las pólizas personales de automóviles no cubren trabajos comerciales o de “vehículo de renta” (ver más abajo).

PERÍODO 2: Se aceptó una solicitud de viaje y el conductor está en ruta para el recogido. Uber y Lyft comienzan a ofrecer cobertura para sus conductores durante este período, pero recuerde que la póliza de seguro del conductor será la póliza principal en caso de accidente. Solo cuando se alcancen los límites de esa póliza, la póliza del servicio entrará en juego.

PERÍODO 3: El conductor ha recogido a uno o más pasajeros y se dirige a su destino. La diferencia entre los períodos dos y tres es la presencia de pasajeros en el vehículo, lo que aumenta el número de personas en riesgo en caso de accidente.

Puede haber muchos factores complicados. Es mejor (y fácil) obtener una evaluación de caso gratuita por parte de uno de nuestros abogados, si resultó lesionado en un choque con uno de estos conductores.

¿Qué cubren las pólizas de Uber y Lyft?

Una vez que el conductor está en el período dos o tres, Uber y Lyft ofrecen cobertura adicional que se activa después de la póliza del conductor.

Póliza de Uber:

PERÍODO 2 – Uber brinda cobertura adicional de hasta $ 50,000 por lesión, con un máximo de $100,000 y hasta $ 25,000 en daños a la propiedad. Esta cobertura solo aplica si el conductor lo solicita, y solo en el caso de que la póliza de seguro del conductor sea insuficiente para cubrir los daños.

PERÍODO 3 – cuando el conductor de Uber lleva un pasajero de viaje compartido, ambos están cubiertos por la muy publicitada póliza de seguro de responsabilidad civil de Uber de $ 1 millón. Además, si un tercero se lesiona, como otro conductor, peatón o ciclista, también están cubiertos por la póliza de Uber. Si Uber niega la cobertura, recaerá en la póliza del conductor. Si la póliza no incluye cobertura de viaje compartido de algún tipo, ¡también se puede negar, dejando a todas las partes endeudados por cada centavo del daño!

Póliza de Lyft:

PERÍODO 1 – a diferencia de Uber, Lyft proporciona cierta cobertura en el período uno. Sin embargo, como todos los casos que involucran las pólizas de servicios, es probable que solo entre en acción, después de que se agote la cobertura del conductor. No obstante, Lyft proporciona $ 50,000 de cobertura de lesiones corporales por persona, $ 100,000 de cobertura de lesiones corporales por accidente y $ 25,000 de cobertura de daños a la propiedad por accidente durante el período uno.

PERÍODOS 2 y 3 – Lyft ofrece $ 1 millón de cobertura de responsabilidad de terceros. Ellos proporcionan cobertura general para lesiones corporales de conductores sin seguro o con seguro insuficiente, así como cobertura contingente integral y de colisión hasta por el valor en efectivo del automóvil del conductor. La cobertura contingente viene con un deducible de $ 2,500. Es probable que estas coberturas solo se apliquen después de la póliza del conductor, como de costumbre.

Alquilar para un viaje compartido – ¿una laguna en el seguro?

Hay muchas opciones disponibles para los conductores de viajes compartidos, y una de las que quizás usted escuche, es la idea de alquilar un automóvil para conducirlo y brindar servicio de viaje compartido. Si bien el sentido financiero de esta táctica es muy debatido, tiene un efecto en la discusión del seguro: la cobertura del seguro se incluye como parte de la póliza de alquiler. En caso de accidente, esa cobertura (en el vehículo) sería la principal. Esto permite al conductor obtener un seguro de viaje compartido (de algún tipo) sin involucrar su propia póliza personal, que negaría la cobertura debido a las exclusiones en el uso comercial.

Si un conductor de entregas tiene la culpa en un accidente, ¿cómo están cubiertas las partes que no tienen la culpa?

Si ha sido golpeado y/o lesionado en un accidente causado por un conductor de entregas de uno de los servicios de entrega-virtuales, usted tiene opciones. La búsqueda de compensación comienza con el seguro del vehículo culpable. Como se señaló anteriormente, esto puede no ser de mucha ayuda si el conductor tenía seguro insuficiente o no tenía el tipo correcto de cobertura para la actividad en la que ella o él estaba involucrado.

Sin embargo, la mayoría de los servicios y aplicaciones parecen ofrecer cobertura adicional para sus conductores, aunque no tienen la misma naturaleza y difieren de la cobertura de los conductores de viajes compartidos. En algunos estados, como Nueva York, las reglas son completamente diferentes. Las aplicaciones actualizan sus ofertas de pólizas y reglas con bastante frecuencia, por lo que un abogado experimentado puede ser una buena manera de conocer las muchas diferencias, matices y pólizas involucradas. Sin embargo, en términos generales, esto es lo que puede esperar en Carolina del Norte.

DoorDash

DoorDash ofrece a sus conductores una póliza de responsabilidad contingente de 1 millón de dólares. Sin embargo, la póliza solo cubre a los conductores «en posesión de bienes para entregar». En otras palabras, están cubiertos cuando recogen un pedido para entregarlo – no cuando se dirigen a un restaurante o cancelan una entrega. Además, la póliza solo entra en vigencia después de que se agota la póliza personal del conductor.

GrubHub

Los conductores de GrubHub no reciben ningún tipo de seguro adicional.

Amazon Flex

Los conductores de Amazon Flex tienen $ 1 millón en cobertura de responsabilidad primaria, incluyendo la cobertura contingente integral y de colisión, y $ 1 millón en cobertura de conductores con seguro insuficiente o sin seguro. Esta póliza cubre a los conductores cuando «entregan paquetes, recogen paquetes y devuelven los paquetes no entregados a una ubicación designada». Parte de esta cobertura requiere que el conductor tenga cierto seguro personal para calificar para el beneficio.

Postmates

Al igual que DoorDash, Postmates ofrece a sus conductores $ 1 millón en cobertura de responsabilidad contingente, excepto que la cobertura comienza desde el momento en que un conductor acepta una entrega hasta el momento en que se completa la entrega. Nuevamente, esto solo se usa una vez que se agota la cobertura de seguro del conductor de automóvil. También incluyen una póliza similar para los repartidores que trabajan a pie o en bicicleta.

Uber Eats

Uber Eats es una subsidiaria de Uber, que se gestiona a través de una empresa llamada Portier LLC. Tienen una póliza de responsabilidad comercial que cubre a los conductores «desde el momento en que un conductor acepta la solicitud de entregar comidas o bienes, hasta el momento en que se completa la entrega». También brindan cobertura contingente integral y de colisión, y cobertura de responsabilidad para los conductores que se encuentran entre viajes.

Instacart

El servicio de compra y entrega de comestibles no ofrece ningún seguro adicional a sus conductores.

¿Puede demandar al servicio de viaje compartido o de entrega?

Ahora, en el caso de que hubiera algún tipo de negligencia corporativa, eso le permitiría ir por su póliza corporativa sin depender de la del conductor. Por ejemplo, si la empresa fue negligente en la evaluación de los conductores o permitió que los conductores trabajaran más de un cierto número de horas, eso podría considerarse negligencia.

Por qué necesita el seguro adecuado si es un conductor de entregas

Está en un negocio riesgoso. De hecho, según la Oficina de Estadísticas Laborales de los Estados Unidos, los trabajos de entrega y otros trabajos de ventas que requieren conducir fueron el quinto trabajo más peligroso en 2018. Cuando vaya a trabajar para estos servicios de entrega, se le entregará un contrato y si lo lee con atención, descubrirá que probablemente no sea un empleado. Probablemente sea un contratista independiente.

Como contratista independiente, está solo de muchas maneras. Lo más importante es que está utilizando su vehículo para el servicio de entrega. Como se indicó anteriormente, la mayoría de las pólizas personales de seguros de automóviles excluyen específicamente dichos usos para fines de cobertura. Debe comunicarse con su aseguradora y preguntarle qué se necesitaría para obtener cobertura para el uso que pretende. El servicio de entrega para el que está trabajando probablemente niegue responsabilidad, porque usted no es un empleado a menos que le brinden cobertura específicamente.

Si sufre un accidente y usted depende de la cobertura de su seguro de automóvil, es probable que se nieguen sus reclamos. Tampoco espere que la empresa valide que tiene el tipo de seguro adecuado. Eso depende totalmente de usted. Y si intenta ocultar lo que estaba haciendo, un investigador de seguros va a desenterrar la verdad – lo que significa que probablemente estará endeudado por los daños y el fraude de seguros. No vale la pena. ¡Obtenga el seguro adecuado!

Si está haciendo entregas y se lesiona, ¿puede solicitar una compensación por accidentes de trabajo?

La respuesta probablemente sea no, si se considera contratista independiente. Como contratista independiente y no como empleado, normalmente no está cubierto por los beneficios de compensación laboral en el Estado de Carolina del Norte. El acuerdo de contratista independiente que firma con todos estos servicios significa que, esencialmente, es un trabajador autónomo.

¿Qué sucede si está conduciendo para un servicio de entrega y alguien más lo lesiona?

Entonces va a ir tras del seguro de esa persona. Probablemente, a su aseguradora no le importe su reclamo en ese momento, dependiendo de las reglas de seguros de su estado. En Carolina del Norte, el seguro del conductor culpable será el que pague, y proveerá cubierta adicional para casos con conductores sin seguro o con seguro insuficiente, según sea necesario.

Después de todo: ¿Debe contratar a un abogado, si lo lesiona un conductor de viaje compartido o de entregas?

Si. Este es el por qué:

Si resulta lesionado por uno de estos conductores, es posible que haya una mayor cubierta de seguros disponibles en adición a la póliza del conductor, pero identificarlas todas puede ser un proceso confuso. El ajustador de la compañía de seguros puede ser amable y profesional, pero sus intereses no son los mismos que los suyos. Su abogado está de su lado y tiene el conocimiento para enfrentarse cara a cara con el ajustador por usted.

También debe tener en cuenta que hay datos disponibles en la aplicación del conductor que pueden mostrar cuánto tiempo ha estado conduciendo (en caso de que la fatiga fuera la causa del accidente), GPS, velocidad, junto con otros datos pertinentes. Un abogado con experiencia en lesiones personales sabrá cómo obtener y tratar de preservar dicha evidencia. Déjelos navegar el laberinto de los seguros por usted.

El formidable equipo de abogados de James Scott Farrin

Hemos recobrado más de $ 1.8 billones en compensación bruta para más de 65,000 clientes, desde 1997. Y esas cifras no incluyen los $ 1.25 billones que ayudamos a recuperar contra el gobierno de los EE. UU. para 15,700 reclamantes en un caso histórico de acción colectiva. 1

Además de su extensa experiencia, nuestros abogados poseen algunas credenciales notables. En nuestro equipo encontrarás:

- Un ex presidente de los Defensores de la Justicia de Carolina del Norte

- Director de investigación y redacción jurídica de la facultad de derecho

- Un Valedictorian de la escuela de derecho

- Dos profesores adjuntos de derecho

- Ex secretario de la Corte Suprema de Carolina del Norte

- Decano adjunto de asuntos académicos de la facultad de derecho

- Ex presidente de la Sección de Litigios del Colegio de Abogados de Carolina del Norte

- Un exsenador estatal

- Miembro actual de la Junta Directiva de la Organización Nacional de Representantes de Discapacidad del Seguro Social

- Dos graduados del Colegio de Abogados Litigantes de Gerry Spence

- 10 abogados reconocidos por el Colegio de Abogados del Estado de Carolina del Norte como especialistas certificados por la junta en su campo

- Tres ex fiscales generales adjuntos del Departamento de Justicia de Carolina del Norte

Si resulta lesionado en un accidente, obtenga una evaluación gratuita de su caso

Solo en 2023, recobramos más de $225 millones de dólares en compensación total para más de 5,000 clientes.1 Para una evaluación gratuita de su caso, llame al 1-800-222-7700 en cualquier momento.